ちょっとちょっと時間管理、タスク管理の仕方を見直しています。

直近の感覚としては、ちょっとは良くなったけど最悪状態からは少し離れやすくなったかな程度、という気がしています。

何も手を打たないよりはマシと思いながらの、ブログ更新です。

今回の記事は3%シグナル投資法、1Qごとのリバランス売買を終えて約1ヶ月ちょいの運用状況リポートです。

6日の米国市場が開場してると思うのですが、今回は5日引値でのリポートになります。

ちょこちょこ「あれ?今までこの計算で行ってたけど、なんかおかしくない? 」という部分直したり、表記方法変えています。

」という部分直したり、表記方法変えています。

過去分も遡って直すべきですが、追いかける時間がないので御容赦下さいm(_ _)m

ではやり直しバージョン行きます。

総額表示を忘れてしまいました 約4,200ドルです、先日買ったゼロクーポン債は「ドル建て資産」なので組み込むかどうか迷ったのですが、投資手法としては切り分けて考えているので、3%シグナル投資法運用状況の表には含めず基本PFのIJR+BIVメインの表で作成しました。

約4,200ドルです、先日買ったゼロクーポン債は「ドル建て資産」なので組み込むかどうか迷ったのですが、投資手法としては切り分けて考えているので、3%シグナル投資法運用状況の表には含めず基本PFのIJR+BIVメインの表で作成しました。

今後どれだけゼロクーポン債を購入しても、3%シグナル投資法における資産とは分離して考えます。

たまには別カテゴリでトータルとしてどうなのか?というようなまとめはしていきますね。

年末クリスマスショック前に既に苦しい状況の中、頑張ってルール通り買いました分、今挽回出来ています。

ただちょっと、やっぱり疑問というか、ここは教科書通りにはしない方がいいかなと思ったのは「まず債券型ETFを売って、株式ETFを買う」というリバランス売買(正確には1Qごとに株式残高を3%増加させる売買)

手数料体系的に、損だなーという感が拭えないです。また株式ETFを買うために余力を結構積まなければならず、株式ETF購入後にまた余力で債券型ETFを教科書通りに購入する事を考えると

やはりロスの発生が無駄に生じている感が拭えないです(確か以前はそれでも教科書通りやると書いたような気がしますが、撤回シマウマ!)

債券型ETFは基本的には直近の資金難(現金比率や生活防衛資金+αの確保等)がない限り、持ち続けた方が日本(特に日本の証券会社経由)で米国市場を利用した売買に於いては優位が保てると思います。

今後のリバランス売買時は留意したい項目です。

続いて含み損益、相変わらずマイナスですが・最大ドローダウンをマークしている今年1月初旬から一気に半分程戻っているので、主観的には良い調子です。

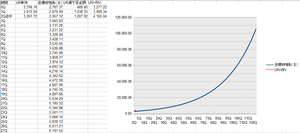

3%シグナル投資法のメインディッシュと言える、株残高(小型株ETF推奨)の増加目標と達成額のギャップをまとめた表です、IJR単体を1Qごとに増加させるというのは変わらないのですが+3%のライン計算で参照する項目がおかしい気がして修正しています。

初期段階なので、微差は微差ですが、直しておかないと後々でひぇーっとなっている事でしょう。(修正自体が間違っていない事を祈っています)

他修正点として、IJR+BIVの金額も表示させています(よ~く見ないとわからない位の出現ですが)

先に書いたとおり、今後債券型ETFは基本売らない方針なので、株残高増加ラインを越えたゾーンをマークしていくと思います。

債券比率が30%を超えるようなら、教科書通り株の買い付けシグナルが出たら、余分に株を買い増して債券比率を薄めるかどうか、、、ここは現時点では、そうしようかなと思っています。

(ただ教科書通りやるなら、リバランス売買の度に一方的に株を部分利確する以外は、債券比率が都度都度下がり気味な中で、尚債券比率の上昇があるという環境下でのリバランス方法なので、意味する所と見当はずれな所での余分な買い増しにならないか?という懸念はあります、じっくり考えたいと思います)

と、こんな感じです。

正直簡単なやり方なのに、潜在的なパフォーマンスの高さを実感として感じ始める事が出来て嬉しいです。

ここまでの約5ヶ月弱が長かった、、、

今後の乱高下には、今までよりは強い耐性を保って対処出来ると思います、期待しつつ考えて取り組んでいきます。

直近の感覚としては、ちょっとは良くなったけど最悪状態からは少し離れやすくなったかな程度、という気がしています。

何も手を打たないよりはマシと思いながらの、ブログ更新です。

今回の記事は3%シグナル投資法、1Qごとのリバランス売買を終えて約1ヶ月ちょいの運用状況リポートです。

6日の米国市場が開場してると思うのですが、今回は5日引値でのリポートになります。

ちょこちょこ「あれ?今までこの計算で行ってたけど、なんかおかしくない?

過去分も遡って直すべきですが、追いかける時間がないので御容赦下さいm(_ _)m

ではやり直しバージョン行きます。

総額表示を忘れてしまいました

今後どれだけゼロクーポン債を購入しても、3%シグナル投資法における資産とは分離して考えます。

たまには別カテゴリでトータルとしてどうなのか?というようなまとめはしていきますね。

年末クリスマスショック前に既に苦しい状況の中、頑張ってルール通り買いました分、今挽回出来ています。

ただちょっと、やっぱり疑問というか、ここは教科書通りにはしない方がいいかなと思ったのは「まず債券型ETFを売って、株式ETFを買う」というリバランス売買(正確には1Qごとに株式残高を3%増加させる売買)

手数料体系的に、損だなーという感が拭えないです。また株式ETFを買うために余力を結構積まなければならず、株式ETF購入後にまた余力で債券型ETFを教科書通りに購入する事を考えると

やはりロスの発生が無駄に生じている感が拭えないです(確か以前はそれでも教科書通りやると書いたような気がしますが、撤回シマウマ!)

債券型ETFは基本的には直近の資金難(現金比率や生活防衛資金+αの確保等)がない限り、持ち続けた方が日本(特に日本の証券会社経由)で米国市場を利用した売買に於いては優位が保てると思います。

今後のリバランス売買時は留意したい項目です。

続いて含み損益、相変わらずマイナスですが・最大ドローダウンをマークしている今年1月初旬から一気に半分程戻っているので、主観的には良い調子です。

3%シグナル投資法のメインディッシュと言える、株残高(小型株ETF推奨)の増加目標と達成額のギャップをまとめた表です、IJR単体を1Qごとに増加させるというのは変わらないのですが+3%のライン計算で参照する項目がおかしい気がして修正しています。

初期段階なので、微差は微差ですが、直しておかないと後々でひぇーっとなっている事でしょう。(修正自体が間違っていない事を祈っています)

他修正点として、IJR+BIVの金額も表示させています(よ~く見ないとわからない位の出現ですが)

先に書いたとおり、今後債券型ETFは基本売らない方針なので、株残高増加ラインを越えたゾーンをマークしていくと思います。

債券比率が30%を超えるようなら、教科書通り株の買い付けシグナルが出たら、余分に株を買い増して債券比率を薄めるかどうか、、、ここは現時点では、そうしようかなと思っています。

(ただ教科書通りやるなら、リバランス売買の度に一方的に株を部分利確する以外は、債券比率が都度都度下がり気味な中で、尚債券比率の上昇があるという環境下でのリバランス方法なので、意味する所と見当はずれな所での余分な買い増しにならないか?という懸念はあります、じっくり考えたいと思います)

と、こんな感じです。

正直簡単なやり方なのに、潜在的なパフォーマンスの高さを実感として感じ始める事が出来て嬉しいです。

ここまでの約5ヶ月弱が長かった、、、

今後の乱高下には、今までよりは強い耐性を保って対処出来ると思います、期待しつつ考えて取り組んでいきます。

PR

前記事ですが、取引総覧と言いつつ口座間の資金移動などを書きそこねていました、サーセンw

やっぱり睡眠不足な感じで、脳を使う記事を書いてはいけませんね。

とは言え個人的なルーティン更新の観点から見ると遅れは遅れなので、取り返せるように(省く所は省いて)要所要所の更新を重ねて、1月分のルーティン更新に突入していきたいと思います。

長期投資として、3%シグナル投資法を始めて初のリバランス取引をしました。

(大原則としてリバランス取引は1Qごと、血迷って1Q来る途中で1口だけIJRを買って傷口を微妙に深めたのは、馬鹿な事をしたとしか言い様がないです)

まずは含み損益

うっ、うっ、マイナスが深まっています、、、でも新規買い付け分に関しては好調に含み益が出ていますし、含み損益率的には今までの大底よりは回復していると思うのですが、、、

データがまとめれていません。

(一通り書いた後で口座を見ていたのですが、取得時の円換算での取得価額や現在の参考為替レートを用いた円換算の評価額ではNISA口座で+600円程度ぽっちの含み益っぽいです。

初期にドカッとポジション立てた非NISA口座の含み損益は△約7万ですorz)

まあ+10%だ、+1,000%だ!で売るとか売らないとかいう投資法ではないのであまり気にしても仕方ないのですが

人に見せる事を前提で更新しているので、わかりやすい指標としての含み損益率というのは追々提示出来るようにします。

次いで資産配分状況のグラフと表

ずっと投資をしていくぞ!という決意表明的に投資開始の0Qから13Q(39ヶ月間ですね)まで、ほぼ空白ですがうpしてみました。

ただこのグラフと表は訂正の必要があります、投資開始時点の0Qの数字が本当に投資開始直後の数値になっていないので。

まあ、そういうトコにキチキチ拘ってもしょうがない気もしますが(今回の1Qの数字だって、ほぼ3ヶ月ちょい経過した時点での直近の数字を便宜上用いてますし)

次いで3%シグナル投資法の予定進行表

0Qと1Qに小さ~な点で、「現時点の株式残高」が出ているのですがこれはあまり意味ないかもしれません (自分でグラフ作って2ヶ月以上経って気づくという、、、)

(自分でグラフ作って2ヶ月以上経って気づくという、、、)

より追々的な修正表示案として、何か改変していきたい所です。

それはさておき、初めて目標株式残高(約3ヶ月後の理想の株式最低残高、3ヶ月目以外は株式に関しては買いも売りもしない)が≒△290ドルから、逆に≒+157ドルという数字になっており、2Qの目標株式残高を上回っているという安心感を醸し出しています。

初期に買ったもの以外のBIVは+なので、ちょっと位不足が出ても+のBIV売って株買えばいいさ~という安心感

そうは言っても急落局面はいつあってもおかしくないですし、長期投資継続のためにはドル資金を用意しておくに越したことはない、、、といいますか、やらないといけない事に変わりはないので

出来るだけ早く外貨積立を再開したいです。

これでとりあえず、去年12月分のルーティン的更新でグラフだ表だと苦手分野のスキルを使わざるを得ない更新は終了したのでホッとしています

居間に掛けたダイソーで購入した、2019年の週間カレンダーには偉人の格言が書いてあるのですが、今週はこれです

「進むのは我々のほうで、時ではない」byトルストイ

時間に合わせて動く事より、自分に合わせて動く事の方が大事なんだと、私は受け止めたいですね。

やっぱり睡眠不足な感じで、脳を使う記事を書いてはいけませんね。

とは言え個人的なルーティン更新の観点から見ると遅れは遅れなので、取り返せるように(省く所は省いて)要所要所の更新を重ねて、1月分のルーティン更新に突入していきたいと思います。

長期投資として、3%シグナル投資法を始めて初のリバランス取引をしました。

(大原則としてリバランス取引は1Qごと、血迷って1Q来る途中で1口だけIJRを買って傷口を微妙に深めたのは、馬鹿な事をしたとしか言い様がないです)

まずは含み損益

うっ、うっ、マイナスが深まっています、、、でも新規買い付け分に関しては好調に含み益が出ていますし、含み損益率的には今までの大底よりは回復していると思うのですが、、、

データがまとめれていません。

(一通り書いた後で口座を見ていたのですが、取得時の円換算での取得価額や現在の参考為替レートを用いた円換算の評価額ではNISA口座で+600円程度ぽっちの含み益っぽいです。

初期にドカッとポジション立てた非NISA口座の含み損益は△約7万ですorz)

まあ+10%だ、+1,000%だ!で売るとか売らないとかいう投資法ではないのであまり気にしても仕方ないのですが

人に見せる事を前提で更新しているので、わかりやすい指標としての含み損益率というのは追々提示出来るようにします。

次いで資産配分状況のグラフと表

ずっと投資をしていくぞ!という決意表明的に投資開始の0Qから13Q(39ヶ月間ですね)まで、ほぼ空白ですがうpしてみました。

ただこのグラフと表は訂正の必要があります、投資開始時点の0Qの数字が本当に投資開始直後の数値になっていないので。

まあ、そういうトコにキチキチ拘ってもしょうがない気もしますが(今回の1Qの数字だって、ほぼ3ヶ月ちょい経過した時点での直近の数字を便宜上用いてますし)

次いで3%シグナル投資法の予定進行表

0Qと1Qに小さ~な点で、「現時点の株式残高」が出ているのですがこれはあまり意味ないかもしれません

より追々的な修正表示案として、何か改変していきたい所です。

それはさておき、初めて目標株式残高(約3ヶ月後の理想の株式最低残高、3ヶ月目以外は株式に関しては買いも売りもしない)が≒△290ドルから、逆に≒+157ドルという数字になっており、2Qの目標株式残高を上回っているという安心感を醸し出しています。

初期に買ったもの以外のBIVは+なので、ちょっと位不足が出ても+のBIV売って株買えばいいさ~という安心感

そうは言っても急落局面はいつあってもおかしくないですし、長期投資継続のためにはドル資金を用意しておくに越したことはない、、、といいますか、やらないといけない事に変わりはないので

出来るだけ早く外貨積立を再開したいです。

これでとりあえず、去年12月分のルーティン的更新でグラフだ表だと苦手分野のスキルを使わざるを得ない更新は終了したのでホッとしています

居間に掛けたダイソーで購入した、2019年の週間カレンダーには偉人の格言が書いてあるのですが、今週はこれです

「進むのは我々のほうで、時ではない」byトルストイ

時間に合わせて動く事より、自分に合わせて動く事の方が大事なんだと、私は受け止めたいですね。

ほぼ恒例になっている、天気の良い日は近所の港でリフレッシュ・今日は珍しく午前中に行ってきました。

そんなに長居するわけではないのですが、いいもんですね、お日様の光を浴びるというのは。

さて、ちょっとタイトな更新ですが第4週末における3%シグナル投資法の運用状況を可視化します。

※画像はクリックで拡大出来ます、スマホテンプレの方はタップしても粗い画像が表示されるだけなのですが、再度画像をタップして頂くと精細な画像が表示されます。

まずは含み損益、9月初旬に運用開始直後にドカンと下がって、一旦鎌首を上げたもののしおれていますorz

次いで資産配分状況のグラフと表、個人的にグラフは左右を入れ替えた表示にしたいですね。

次いで3%シグナル投資法の予定進行表(今回は特に変更ナシですが、目標可視化という事で掲示)

なんか疲れてるので、特にノーコメントで。

そんなに長居するわけではないのですが、いいもんですね、お日様の光を浴びるというのは。

さて、ちょっとタイトな更新ですが第4週末における3%シグナル投資法の運用状況を可視化します。

※画像はクリックで拡大出来ます、スマホテンプレの方はタップしても粗い画像が表示されるだけなのですが、再度画像をタップして頂くと精細な画像が表示されます。

まずは含み損益、9月初旬に運用開始直後にドカンと下がって、一旦鎌首を上げたもののしおれていますorz

次いで資産配分状況のグラフと表、個人的にグラフは左右を入れ替えた表示にしたいですね。

次いで3%シグナル投資法の予定進行表(今回は特に変更ナシですが、目標可視化という事で掲示)

なんか疲れてるので、特にノーコメントで。

アクセスカウンター

アーカイブ

カテゴリー